人民币汇率被动调整:短期或承压 大幅走弱风险可控

- 商业

- 2024-11-07 02:06:03

- 31

近期,人民币汇率双向波动趋势加强。

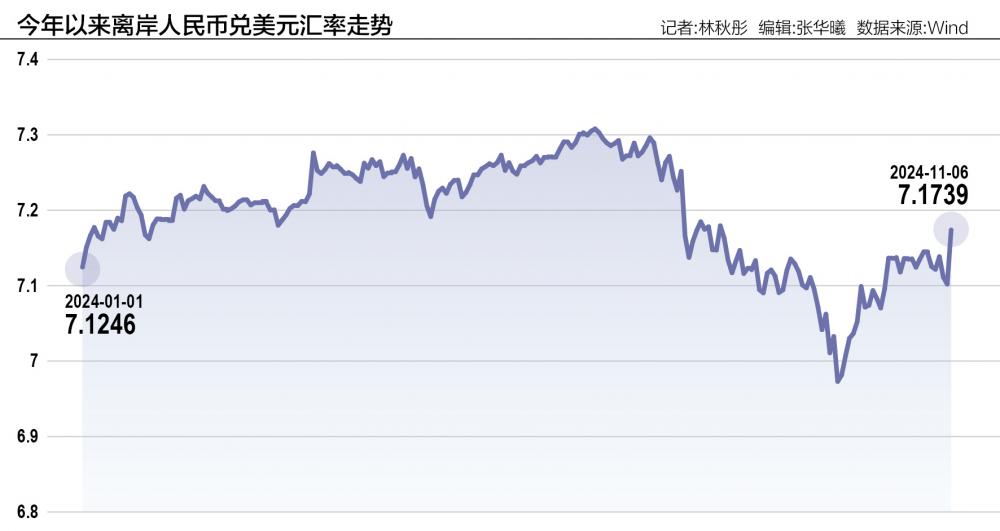

11月以来,经过一个周末之后,在岸人民币兑美元汇率在11月4日升破7.10,报7.0974,11月5日和6日则开始走低。离岸人民币兑美元汇率也有类似的趋势,离岸汇率自11月1日起至11月5日持续上涨,11月5日离岸人民币兑美元汇率报7.1021,接近7.10,11月6日则出现下跌。

据Wind数据,截至11月6日16时50分,在岸人民币兑美元汇率报7.1591,离岸人民币兑美元汇率报7.1733,分别较上一交易日收盘价下跌496和712个基点,在岸和离岸人民币汇率均跌破10月以来最低值。截至11月6日收盘,在岸人民币兑美元下跌554点至7.1649,为8月16日以来新低。

而在今年9月25日,离岸人民币兑美元汇率一度升破7.0关口,最高触及6.99515,为去年5月以来首次。

中国国际期货股份有限公司高级研究员汤林闽对21世纪经济报道记者表示,近期美国总统大选,特朗普当选后,全球贸易战可能会卷土重来,美元继续保持强势,这是导致11月6日离岸人民币汇率调整的最重要原因。

Wind数据显示,11月6日美元指数已突破105,较上一交易日上涨约1600BP,为近三个月以来的最高值。黑崎资本首席战略官陈兴文对21世纪经济报道记者表示,美元大涨的原因与美国大选有密切关系。特朗普的经济计划被认为会引发美国“再通胀风险”,支撑美元走强,美债承压。特朗普主张为企业减税,这将支撑美股,同时对内减税,叠加收紧移民政策和加征关税,将进一步放大美国的供需矛盾,导致美国“再通胀”风险上行。通胀反复或导致美联储降息节奏放缓,甚至收紧货币政策,利好美元,利空美债。

东方金诚研发部高级副总监白雪也对记者表示了相似看法,“特朗普交易”再度大幅升温,由于特朗普经济政策中的移民与关税计划将刺激通胀,而减税和放松管制刺激经济增长,推动美元指数走强,人民币汇率由此被动贬值。

“特朗普胜选首当其冲的是人民币汇率的贬值压力将会上升。一是‘特朗普交易’短期内会进一步发酵,美元指数冲高将给人民币带来一定被动贬值压力,二是特朗普对华贸易政策也会对人民币形成一定下行压力”,白雪进一步表示。

人民币汇率短期承压,也将带来一系列连锁反应。陈兴文表示,美元指数上涨,大宗商品整体承压。因为人民币贬值往往对应着美元指数上涨,而多数种类的大宗商品是由国际定价,因而其价格与美元指数高度负相关。

不过,白雪也指出,在国内一揽子增量政策落地生效,国内宏观经济动能改善的前景下,人民币下行压力相对可控。另外,监管层有充足的稳汇市政策工具箱,人民币大幅走弱的风险可控。

综合10月情况来看,在岸人民币兑美元汇率在10月11日触及当月最高值,升破7.10,报7.0676。虽然在岸人民币兑美元汇率整体上呈现月线下跌,但是涨跌幅维持在100-300bp左右,在较为合理的区间内稳定双向波动。离岸人民币兑美元汇率方面,10月上半月波动情况较为明显,但维持在最高值7.0302和最低值7.0958的区间内。10月15日,离岸人民币兑美元汇率升破7.10,报7.1366。下半月,离岸人民币兑美元汇率基本持平在7.10之上,整体波动幅度在100bp左右。

受国际环境和国内政策的双重影响,10月人民币在岸与离岸汇率均保持稳定波动,这也说明目前的人民币汇率市场有充足动能应对国际变化。

中国首席经济学家团队也在研究中指出,美元指数大幅上行,人民币贬值压力相应有所增加,但人民币对美元的贬值幅度明显小于美元指数自身的涨幅。从国内来看,随着一揽子增量政策加力推出以及已出台的存量政策效应逐步显现,经济景气度正在回升,10月制造业PMI、服务业商务活动指数环比均有所回升并重新站上荣枯线,经济基本面稳中向好为人民币汇率平稳运行提供了基础。

据国家统计局10月31日发布的中国采购经理指数(PMI),10月份制造业PMI为50.1%,比上月上升0.3个百分点,连续2个月回升,且在连续5个月处于50%以下后重新回到景气区间。

广开首席产业研究院宏观高级研究员罗奂劼分析,PMI五个构成分项指标全部上升,其中,生产指数扩张继续加快0.8个百分点至52%;新订单指数上升微升0.1个百分点至50%,自4月以来首度扩张;原材料库存和就业指数分别上升0.5和0.2个百分点;供应商配送微涨0.1个百分点。

10月指标数据说明,在刺激政策推动下,内需偏弱情况和制造业生产活动继续好转,进一步表明我国经济稳步复苏、持续向好的态势并未发生实质变化,这也为四季度经济加快增长开了个好头。

有话要说...